整体上市是指一家公司将其主要资产和业务整体改制为股份公司进行上市的做法。随着证监会对上市公司业务独立性的要求越来越高,整体上市越来越成为公司首次公开发行上市的主要模式。分拆上市是指一家公司将其部分资产、业务或某个子公司改制为股份公司进行上市的做法。

由于公司内部业务往往有较多联系,分拆上市容易导致上市公司和控股股东及其下属企业之间的关联交易以及同业竞争问题,因此监管部门对分拆上市部分的业务独立性有很高的要求。如证监会《关于近一步规范股票首次发行上市有关工作的通知》中除要求拟上市公司保持人员、资产、财务独立外,还要求拟上市公司与控股股东不存在同业竞争,与控股股东任何形式的关联交易不超过同类业务的30%。

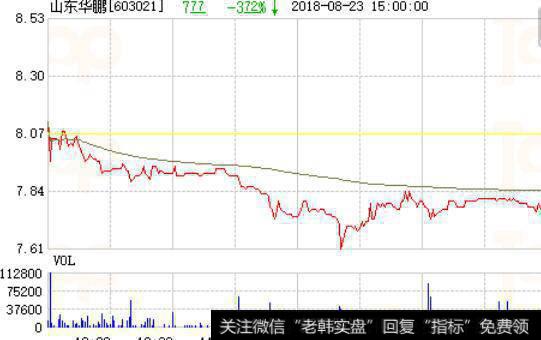

图1分拆

尽管新上市公司中整体上市的越来越多,但已上市公司中有许多当初是分拆上市的。除上市公司外,控股股东还有大量相关业务留在上市公司之外,这一方面可能导致上市公司与控股股东之间大量关联交易的产生,另一方面不利于集团整体资源的整合和优化。因此不少控股股东谋求通过某种途径整体上市。如TCL集团通过吸收合并TCL通讯实现集团上市的案例,以及武钢股份公布的拟增发90亿元收购武钢集团钢铁资产的方案都是实现集团整体上市的途径。TCL案例是集团直接整体上市,TCL集团发行新股,用部分新股置换TCL通讯的流通股,同时TCL通讯退市。武钢的案例则是武钢集团借助武钢股份的平台,通过武钢股份增发新股后收购武钢集团的主要钢铁业资产,实现武钢集团钢铁业的整体上市。

整体上市的通俗说法

专家回答:说白了就是骗钱的一种方法,很多公司会先把赚钱的公司包装上市,等上市成功后把筹集到的资金以高溢价收购其他亏损公司。

本来很多上市公司只是一个集团公司名下的一个子公司,整体上市就是依托这个子公司把整个集团公司全部上市。

(证监会分拆上市)境内存量上市公司只要符合条件可以分拆子公司到创业板上市。证监会开出境内上市公司分拆子公司到创业板上市的六大条件包括:一.上市公司公开募集资金未投向发行人项目;二.上市公司最近三年盈利,业务经营正常;三.上市公司与发行人不存在同业竞争且出具未来不竞争承诺,上市公司及发行人股东或实际控制人与发行人之间不存在严重关联交易;四.发行人净利润占上市公司净利润不超过50%;五.发行人净资产占上市公司净资产不超过30%;六.上市公司及下属企业董事、监事、高管及亲属持有发行人发行前股份不超过10%。这六大条件意味着上市公司并不能将其拥有的每一家子公司都进行分拆上市,但是并不妨碍市场炒作分拆上市概念股的激情。旗下拥有众多子公司的同方股份本周大涨近20%,成为分拆上市板块领头羊;长春高新上涨9.13%,盘中一度突破50元大关,创下历史新高。另外,天通股份、通化东宝等也有上佳表现。业内人士指出,分拆上市之所以诱人,原因在于股权的二次溢价,特别是创业板目前的巨大估值溢价,对于主板公司进行子公司分拆上市有着极大推动作用。一旦子公司实现上市,原本仅能够享受子公司投资收益的母公司,将被赋予流动性溢价,这对主板上市公司估值来说是一次系统性的提升。

(一)加强监管。虽然证监会拟定了境内上市公司分拆子公司到创业板上市的六个条件(即上市公司公开募集资金未投向发行人业务;上市公司最近三年盈利,业务经营正常;上市公司与发行人不存在同业竞争且出具未来不竞争承诺,不存在严重关联交易;发行人净利润占上市公司净利润不超过50%;发行人净资产占上市公司净资产不超过30%;上市公司及下属企业董、监、高及亲属持有发行人发行前股份不超过10%。)但对于信息披露、关联交易的认定与监管、母公司股东的表决权等方面涉及较少,因此同仁堂目前迫在眉睫的事情是借鉴境内外上市公司分拆上市规则的制定,从母子公司分拆上市模式、信息披露、关联交易的监管、新公司股份的分配等方面,完善相应的规则,并且对信息泄露和内幕交易等问题严格执法,以保证股东和投资者的权益。

(二)符合公司战略。上市公司决定分拆上市时,要根据公司发展的战略目标,从自身的盈利能力、独立能力和未来成长空间等角度去分析,真正符合公司发展战略的要求。同仁堂的分拆提高了科技实力,增强了国际竞争力,符合公司战略,从这方面来说,是比较成功的减少了风险。

(三)周密规划。创业板分拆上市需要将上市公司的资产和业务进行重新规划,并涉及主板和创业板,程序复杂,因此在实施分拆上市时,一般应寻找一个有经验的投资银行,全面评估公司业务,把真正有潜力的高科技子公司分拆上市,并利用分拆上市的机会,引进合适的战略投资者,在融资的同时,获得战略投资者的经验、渠道和资源等,使公司能有一个跳跃式的发展。

(四)理性投资。由于创业板市场市盈率较高,子公司分拆上市后,有利于增加母公司的估值,因此证券市场上出现了以同方股份为首的分拆上市板块,在股市下跌时逆势上扬。但我国证券市场发展不够成熟,跟风炒作较多,特别是在目前国内外经济复苏前景不明朗、通货膨胀较为明显、刺激政策退出预期、我国股市扩容压力较大的情况下,投资于这类股票时,要细致分析,理性投资,避免盲目操作,造成损失。

日前,证监会允许境内上市公司分拆子公司到创业板上市,但需满足一系列条件:

上市公司公开募集资金未投向发行人业务;上市公司最近三年盈利,业务经营正常;

上市公司与发行人不存在同业竞争且出具未来不竞争承诺,上市公司及发行人的股东或实际控制人与发行人之间不存在严重关联交易;

发行人净利润占上市公司净利润不超过50%;

发行人净资产占上市公司净资产不超过30%;

上市公司及下属企业董、监、高及亲属持有发行人发行前股份不超过10%。

企业上市的基本流程

一般来说,企业欲在国内证券市场上市,必须经历综合评估、规范重组、正式启动三个阶段,主要工作内容是:

第一阶段企业上市前的综合评估

企业上市是一项复杂的金融工程和系统化的工作,与传统的项目投资相比,也需要经过前期论证、组织实施和期后评价的过程;而且还要面临着是否在资本市场上市、在哪个市场上市、上市的路径选择。在不同的市场上市,企业应做的工作、渠道和风险都不同。只有经过企业的综合评估,才能确保拟上市企业在成本和风险可控的情况下进行正确的操作。对于企业而言,要组织发动大量人员,调动各方面的力量和资源进行工作,也是要付出代价的。因此为了保证上市的成功,企业首先会全面分析上述问题,全面研究、审慎拿出意见,在得到清晰的答案后才会全面启动上市团队的工作。

第二阶段企业内部规范重组

企业首发上市涉及的关键问题多达数百个,尤其在中国目前这个特定的环境下民营企业普遍存在诸多财务、税收、法律、公司治理、历史沿革等历史遗留问题,并且很多问题在后期处理的难度是相当大的,因此,企业在完成前期评估的基础上、并在上市财务顾问的协助下有计划、有步骤地预先处理好一些问题是相当重要的,通过此项工作,也可以增强保荐人、策略股东、其它中介机构及监管层对公司的信心。

第三阶段正式启动上市工作

企业一旦确定上市目标,就开始进入上市外部工作的实务操作阶段,该阶段主要包括:选聘相关中介机构、进行股份制改造、审计及法律调查、券商辅导、发行申报、发行及上市等。由于上市工作涉及到外部的中介服务机构有五六个同时工作,人员涉及到几十个人。因此组织协调难得相当大,需要多方协调好。