每岁今朝,巴菲特致股东信如同他那天价午餐般,成为国内外投资界颇为关心的事项。巴菲特之名、之模式的背后象征着巨大财富,并笼罩耀眼光环。

众人皆知,保险浮存金成就了巴菲特,以此为根基的企业经营运作手法更是打上巴菲特的独有标签。“保险姓保”的滔天舆论下,我们更有必要审视那段曾经的岁月。

资产负债驱动型疾走的日子中,神州热土平添无数巴菲特拥趸。多少大佬、巨鳄自诩这位美国老头的信徒,并以此大肆布局保险行业。左手滚滚保费现金流,右手投资令旗高举高打,纵横捭阖资本市场。

浮存金造就了今日的伯克希尔,那么资产负债驱动型可否造就中国的伯克希尔?其间差别、差距何在?

为什么会选择保险浮存金:源自低成本甚至负成本的诱惑

“现金就像氧气,99%的时间里你不会注意它,直到它缺席。”

这是巴菲特对自己投资原则的一句概述,而为他提供氧气的,就是保险浮存金!

根据伯克希尔年报的描述,保险浮存金主要是指客户所缴纳保费在扣除必要费用之后可以进行投资的部分,它包括尚未支付的赔款、理赔费用、未满期保费、延期保单成本、延期再保费用等等,在财务上属于“应付账款”。

浮存金的所有权并不属于保险公司,但投资收益权是属于保险公司的,这正是巴菲特“空手套白狼”的奥秘。肉在手上过,总会沾点油。

巴菲特的保险浮存金有多少呢?2016年的数值是910亿美元。按他20%的平均年收益率计算,巴菲特能获得180亿美元以上的收益。

那么获得这些浮存金的成本是多少呢?

没有成本!甚至负成本!

这是巴菲特亲口说的,伯克希尔在2016年报中骄傲的宣布,在过去五年里,浮存金的成本是negative,负值!

依靠源源不断的浮存金,在长期滚动投资的积累下,巴菲特完美演绎了复利神话,他的平均年收益率为20.5%,这个数字或许和姚振华身价2016年暴涨十倍,或者和暴风神股的连续29涨停难以比肩,但是这是平均年收益率,巴菲特看重的是滚雪球式的成长。

以20.5%的收益率滚动十年,净收益是5.5倍,滚动二十年,净收益是40倍。

从1967年收购保险公司开始,在浮存金的支持下,巴菲特已经滚了50年的雪球。

用时间沙砾砌成的伟大雕像,才是股神!

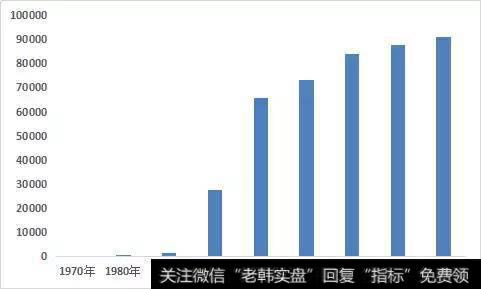

伯克希尔年度浮存金(百万美元),虽然近几年随着美国保险市场竞争加剧而增长缓慢,但由于伯克希尔在近三年保持了承保盈利,规模庞大的浮存金仍然保持了负成本。

为什么会选择财险:源自财险一年一清的资金属性,相比寿险风险、亏损可控度更高

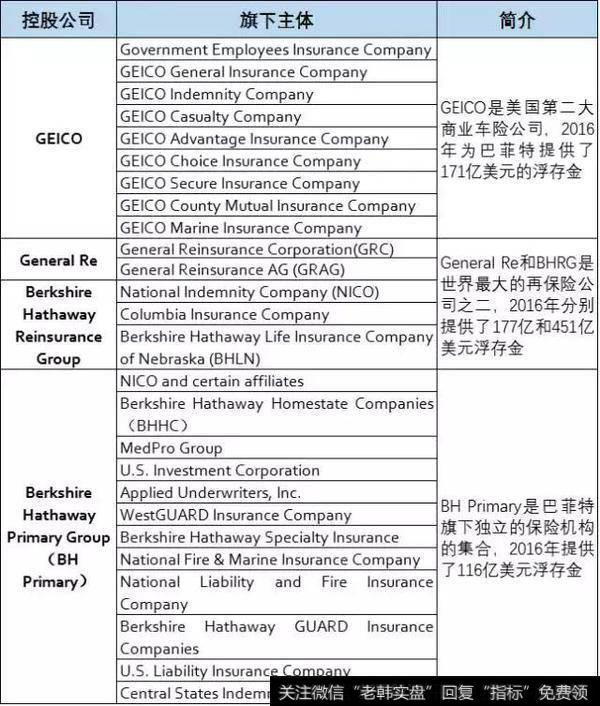

吐露一个数字,伯克希尔连续10年取得承保盈利,赚取了186亿美元的利润。那么巴菲特旗下有多少家保险公司呢,根据媒体公开报道,巴菲特先后共收购了50多家保险公司。一个这是不折不扣的保险帝国。

熟知者都晓得,巴菲特偏爱财险而不喜欢寿险,最多也就是通过再保险公司做做寿险再保险业务。

为什么?其实说破了很简单。因为巴菲特非常清楚要用保险来做什么。

一年一赔的财险才是最适合他的,承保亏损就相当于浮存金使用成本,只要控制住承保亏损的规模,投资就是安全的、可持续的。如果实现承保盈利,就像伯克希尔年报中提到的那样,成本就是negative,完美!

一言以蔽之, 财险业源源不断的浮存金让他可以持续进行价值投资,直到影响管理层,释放出企业的成长价值,完成从价值投资到成长投资的质变!

还容易被人忽视的一点是,财险的风险管理业务遍及各大行业,这让巴菲特有充足的资讯来判断投资对象是否拥有成长潜力,是否存在风险隐患,成为他观察企业的放大镜。

为什么没有选择寿险:风险难控,成本过高

寿险保单来钱很快,尤其是趸交业务,短时间就可以撑起收购万科的资金规模,满足经营者呼风唤雨、撒豆成兵的快感。

但是寿险的获取成本很高,以曾经风口浪尖的万能险为例,属于高现价产品,除了较高的结算利率成本之外,还有2%左右的销售渠道成本,整体负债端成本在6%-9%左右。

长期寿险产品更要面临利率风险和长寿风险这两大隐患,全部分摊下来,负债端成本其实很高。作为成长投资者,巴菲特是不会允许在资金里埋下这么深的地雷的,他需要的不是短期的大量现金流入,而是稳健的、低杠杆的、源源不断的现金流。

这和国内那些大佬们运用寿险现金流纵横资本市场之路南辕北辙。抛开割韭菜、赚快钱等争议词汇,仅从业务角度而言,大佬们与巴菲特对于保险的认识差别恐怕在于“对保险资金的风险、杠杆”的不同理解吧。

可谓,道不同也。

注:年报中的部分主体并未明确注明是从属于Berkshire Hathaway Primary Group,而根据上下文意思,它们应当是由Berkshire Hathaway Primary Group控制,因此在表格中列入其旗下范畴。请点击此处输入图片描述

为什么是巴菲特趟出了伯克希尔之路:投资眼光固然重要,管理才能方是内部动力

财险并不是万能的,为何只有在巴菲特手上的财险,才成为成长投资的神器?

一方面固然是由于巴菲特精准的投资眼光,而容易被人忽视的另一个方面是,巴菲特出众的经营管理才能。

2015年巴菲特致股东信中的这段话充分阐释了他的保险经营才能:

本质上,一个稳健的保险公司需要遵守四大规则,它必须:(1) 理解所有会让保单发生损失的风险;(2) 谨慎评估风险发生的可能性及其可能造成的损失;(3) 设定保费。平均而言,保费需要高于可能发生的损失及运营费用总和;(4) 愿意在无法获得合适保费的情况下放手。许多保险公司都遵守前三条规则,却忽视了第四条。他们无法拒绝竞争对手正在积极争取的业务。

在巴菲特的掌舵下,伯克希尔很清楚自己的定位:它是一家投资公司,保险只是获得浮存金的工具,控制承保亏损才是第一要务。在这样的定位下,伯克希尔重核保甚于重盈利,非常谨慎的选择自己的业务,这使其持续实现承保盈利。

当然,这并不是说其他保险公司就没有经营才能,只不过他们的定位更多是争抢保险业务,而不是为投资服务。

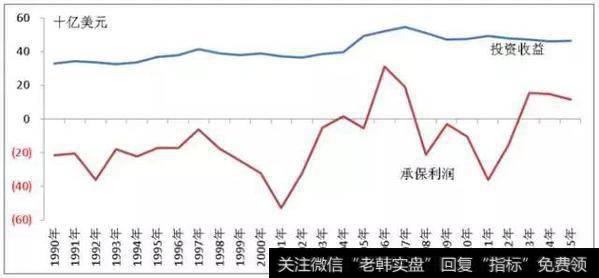

美国财险业近20多年来的承保利润和投资收益

从美国财险业近20多年来的承保利润和投资收益规模就能看出,行业长期处于承保亏损状态,全靠投资收益来撑起总利润。像伯克希尔这样持续承保盈利的,算是凤毛麟角了。

为了说明巴菲特经营才能特举一个案例:GEICO的重生。

GEICO,一家成立于1936年的保险公司,1995年伯克希尔收购GEICO的时候,它的市场份额只有2.5%。

据悉,巴菲特青睐GEICO的原因在于其坚持发展与客户面对面的直销,维持低运营成本,缺点亦明显,过于节省,无力开拓市场。

而这一切,在巴菲特驾临之后,开始地覆天翻。他慷慨地告诉GEICO的营销人员,开发业务时“钱不是问题”。

随后10年间,GEICO的广告费用增长了50倍,年度广告支出超过了5亿美元。而效果被公认为四个字:“突飞猛进”。

GEICO打出了几乎所有美国人都耳熟能详的广告:用15分钟节省15%以上的车险保费!

从广告费1000万美元,到5亿美金,巴菲特让那个曾经低调的老牌保险公司,现在已经在保险消费者中拥有超过90%的知名度,2014年份额达到了10.8%,已经成为美国第二大商业车险公司。

另外,GEICO还是保险界率先使用网络和社交媒体的主体之一,也是车险业中最早为顾客提供手机应用的主体之一,可以用移动设备随时询价、购买保单和管理账户。